Monatsinformationen Oktober 2022

Der Bundesfinanzhof und das Finanzgericht Hamburg haben zur Einnahmen- Überschuss-Rechnung entschieden. Der Bundesfinanzhof hat zu der Frage Stellung genommen, ob Überentnahmen bei der EinnahmenÜberschuss- Rechnung bereits dann vorliegen, wenn die Entnahmen im Wirtschaftsjahr den Gewinn und die Einlagen übersteigen. Vor dem Finanzgericht Hamburg wandte sich ein Kläger gegen die Erfassung von Umsatzsteuer als Betriebseinnahme sowie die Festsetzung von Verspätungszuschlägen.

Wenn ein Arbeitnehmer über einen längeren Zeitraum die Durchschnittsleistung um mehr als 1/3 unterschreitet, kann dies im Einzelfall nach einschlägiger Abmahnung eine verhaltensbedingte ordentliche Kündigung rechtfertigen. So entschied das Landesarbeitsgericht Köln.

Im Oktober treten zudem einige gesetzliche Änderungen in Kraft, wie beispielsweise neue Regeln für Mini- und Midijobs. Außerdem steigt der Mindestlohn. Der erleichterte Zugang zum Kurzarbeitergeld wird verlängert.

Mit dem Inflationsausgleichsgesetz sollen die mit der kalten Progression verbundenen schleichenden Steuererhöhungen gedämpft werden. Zudem sollen Familien gezielt steuerlich unterstützt werden.

Darüber hinaus erhalten Sie mit dieser Monatsinformation das Mandanten- Info Merkblatt „Das Dritte Entlastungspaket und seine Vorgänger“ (Stand 06.09.2022), die eine Übersicht über den derzeitigen Diskussionsstand enthält.

Haben Sie Fragen zu den Artikeln dieser Ausgabe der Monatsinformation oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gerne.

Bei Einnahmen-Überschuss-Rechnung Umsatzsteuer als Betriebseinnahme

Der Kläger wendete sich gegen die Erfassung von Umsatzsteuer als Betriebseinnahme sowie die Nichtberücksichtigung von Fahrtkosten als Werbungskosten bei der Einkommensteuer sowie die Festsetzung von Verspätungszuschlägen. Er war im Streitjahr 2018 als Selbstständiger tätig. Seinen Gewinn ermittelte er durch Einnahmen-Überschuss-Rechnung.

Das Finanzgericht Hamburg entschied, dass bei der Gewinnermittlung durch Einnahmen-Überschuss- Rechnung nach § 4 Abs. 3 EStG vereinnahmte und verausgabte Umsatzsteuerbeträge keine durchlaufenden Posten i. S. des § 4 Abs. 3 Satz 2 EStG, sondern in die Gewinnermittlung einzubeziehende Betriebseinnahmen und Betriebsausgaben sind.

Auch die Festsetzung des Verspätungszuschlags sei rechtmäßig. Die Frist zur Abgabe der Steuererklärungen habe am 31. Juli 2019 geendet. Die Erklärung sei jedoch erst am 1. September 2020 eingegangen. Eine rückwirkende Verlängerung komme nicht in Betracht. Schreiben vom 3. Februar 2021 seien beim Beklagten nicht eingegangen. Zudem sei es erst nach Festsetzung eines Zwangsgeldes zur Übersendung der geforderten Unterlagen gekommen.

Überentnahmen bei sinngemäßer Anwendung der Regelungen auf Einnahmen-Überschuss-Rechner?

Der Bundesfinanzhof hat zu der Frage Stellung genommen, ob Überentnahmen bei der EinnahmenÜberschuss- Rechnung bereits dann vorliegen, wenn die Entnahmen im Wirtschaftsjahr den Gewinn und die Einlagen übersteigen.

Auch bei Steuerpflichtigen mit einer Gewinnermittlung nach § 4 Abs. 3 EStG sei im Rahmen der sinngemäßen Anwendung des § 4 Abs. 4a Sätze 2 und 3 EStG periodenübergreifend zu ermitteln, ob im betrachteten Gewinnermittlungszeitraum Überentnahmen vorliegen. Überentnahmen könnten auch in Gewinnermittlungszeiträumen gegeben sein, in denen die Entnahmen geringer als die Summe aus dem Gewinn und den Einlagen des Gewinnermittlungszeitraums seien.

Überentnahmen seien bei Einnahmen-Überschuss- Rechnern nicht auf die Höhe eines niedrigeren negativen Kapitalkontos zu begrenzen, das zum Ende des jeweiligen Gewinnermittlungszeitraums nach bilanziellen Grundsätzen vereinfacht ermittelt werde.

Durch Freibeträge kann Erbschaftsteuerpflicht entfallen

Ehepartner und eingetragene Lebenspartner können bis zu 500.000 Euro abgabefrei erben. Kinder können von jedem Elternteil bis zu 400.000 Euro steuerfrei erben. Bis zu 200.000 Euro können Enkelinnen und Enkel abgabefrei von ihren Großeltern erben und bis zu 20.000 Euro Geschwister, Nichten, Neffen und Lebensgefährten.

Neben den persönlichen Freibeträgen steht den Kindern und Stiefkindern sowie Ehe- oder Lebenspartnern des Erblassers oder der Erblasserin in vielen Fällen noch ein besonderer Versorgungsfreibetrag zu. Dieser beträgt 256.000 Euro für Ehe- oder Lebenspartner eines Erblassers. Kinder des Erblassers können, abhängig von ihrem Alter, einen Versorgungsfreibetrag zwischen 10.300 Euro und 52.000 Euro geltend machen. Für Kinder und Stiefkinder bis zum Alter von fünf Jahren liegt der besondere Versorgungsfreibetrag bei 52.000 Euro, zwischen fünf und zehn Jahren bei 41.000 Euro, zwischen zehn und 15 Jahren bei 30.700 Euro, zwischen 15 und 20 Jahren bei 20.500 Euro und zwischen 20 und dem vollendeten 27. Lebensjahr bei 10.300 Euro.

Neben den steuerlichen Freibeträgen und den besonderen Versorgungsfreibeträgen werden unter bestimmten Voraussetzungen weitere Freibeträge gewährt, die die Erbschaftsteuerlast mindern. Für Hausrat einschließlich Wäsche und Kleidungsstücke erhält ein Erbe oder eine Erbin der Steuerklasse I einen Freibetrag von 41.000 Euro. Für Gegenstände, die nicht zum Hausrat zählen, wie z. B. bestimmter Schmuck oder Kunstgegenstände, gibt es einen weiteren Freibetrag von 12.000 Euro.

Erben in den Steuerklassen II oder III bekommen für Hausrat und Gegenstände insgesamt einen Freibetrag von 12.000 Euro.

Ein Pflegefreibetrag von bis zu 20.000 Euro wird gewährt, wenn ein Kind (Erbe) den Elternteil (Erblasser) bis zu dessen Tod unentgeltlich oder gegen ein unzureichendes Entgelt gepflegt oder ihm Unterhalt gewährt hat.

Bedeutung der erweiterten unbeschränkten Erbschaft-/ Schenkungsteuerpflicht

Von einer erweiterten unbeschränkten Erbschaft-/ Schenkungsteuerpflicht spricht der Gesetzgeber dann, wenn deutsche Staatsangehörige ihren Wohnsitz aus Deutschland in das Ausland verlegen oder als „Weltenbummler“ keinen anderen Wohnsitz begründen und seitdem noch keine fünf Jahre vergangen sind (bei Wegzug in die USA sogar zehn Jahre!). Das gilt auch dann, wenn die Person daneben noch eine andere Staatsangehörigkeit hat. Auch bei einer durch Schenkung oder Erbfall bedachten Person gibt es die erweiterte unbeschränkte Steuerpflicht. Damit führt diese Art der Steuerpflicht bei den betroffenen Personen zur Besteuerung wie bei Inländern.

Neben der deutschen Steuer auf eine Erbschaft/ Schenkung wird in der Regel auch eine Steuer im Wohnsitzstaat des Erblassers/Schenkers bzw. der Erwerber anfallen. Soweit bei einem Erwerber nicht ein Doppelbesteuerungsabkommen zur Minderung der Erbschaft-/Schenkungsteuer zur Anwendung kommt – trifft nur für Dänemark, Frankreich, Griechenland, Schweiz und die USA zu -, kann nur die auf das Auslandsvermögen anfallende Steuer gem. § 21 Abs. 1 ErbStG anteilig angerechnet werden. Diese Anrechnung bezieht sich aber nur auf das Auslandsvermögen i. S. von § 121 BewG.

Die erweiterte unbeschränkte Steuerpflicht kann dadurch vermieden werden, dass der Schenker/ Erblasser die deutsche Staatsangehörigkeit vor dem steuerpflichtigen Ereignis (Schenkung oder Erbanfall) aufgibt. Das hat aber selbstverständlich über den Steuerfall hinausgehende Auswirkungen.

Nachweislich unterdurchschnittliche Leistung über längeren Zeitraum kann Kündigung rechtfertigen

Im konkreten Fall ging es um die Kündigung eines Kommissionierers in einem Großhandelslager im Bereich der Lebensmittellogistik. In der Betriebsvereinbarung des Arbeitgebers war für Kommissionierer eine Basisleistung festgelegt, die der Normalleistung entspricht und mit dem Grundlohn vergütet wird. Seit einem Wechsel in den Bereich Trockensortiment erreichte der Arbeitnehmer in keinem Monat die Basisleistung von 100 %. Nach zwei Abmahnungen kündigte ihm der Arbeitgeber ordentlich. Der Arbeitgeber legte vor Gericht die unterdurchschnittliche Leistung des Mitarbeiters dar, indem er Aufzeichnungen aus dem Warenwirtschaftssystem vorlegte. Diese dokumentierten die Kommissionierleistung des Arbeitnehmers im Vergleich zur Leistung von rund 150 anderen Kommissionierern.Das Landesarbeitsgericht Köln hielt die Kündigung für wirksam. Der Arbeitgeber könne durch die Aufzeichnungen darlegen, dass der Kläger die Durchschnittsleistung vergleichbarer Arbeitnehmer über einen längeren Zeitraum um deutlich mehr als ein Drittel unterschritten hatte. Es sei Sache des Arbeitnehmers, das Zahlenwerk und seine Aussagefähigkeit im Einzelnen zu bestreiten oder darzulegen, warum er mit seiner deutlich unterdurchschnittlichen Leistung dennoch seine persönliche Leistungsfähigkeit ausschöpfe. Die pauschale Angabe des Arbeitnehmers, er sei systematisch benachteiligt worden, überzeugte das Gericht hingegen nicht.

Gesetz zur temporären Senkung des Umsatzsteuersatzes auf Gaslieferungen über das Erdgasnetz

Zur Abfederung der Belastung der Bürger durch die gestiegenen Gaspreise sieht der Gesetzentwurf vor, den Umsatzsteuersatz auf die Lieferung von Gas über das Erdgasnetz vom 01.10.2022 bis 31.03.2024 auf 7 % zu senken. Diese Maßnahme ist Teil des dritten Entlastungspaketes. Die Bundesregierung erwartet, dass die steuerpflichtigen Unternehmen diese Senkung 1:1 an die Bürger weitergeben.

Mini-, Midijob und Mindestlohn im Oktober 2022

Ab dem 01.10.2022 treten neue Regeln für Mini- und Midijobs in Kraft. Außerdem steigt der Mindestlohn.

Minijob

Zum 01.10.2022 steigt die Verdienstobergrenze für Minijobs von 450 Euro auf 520 Euro. Ab dann gilt eine neue dynamische Geringfügigkeitsgrenze. Nach wie vor gilt: Die Jobs sind für Arbeitnehmer in der Regel steuer- und sozialversicherungsfrei. Ausnahme: In der Rentenversicherung besteht Versicherungspflicht (ohne Befreiung gehen 3,6 % des Lohns an die Rentenversicherung – damit wird ein geringer Rentenanspruch erworben und ein Anspruch auf staatliche Zulagen für die Riester-Altersvorsorge. Bei einem vollen 520 Euro-Job fallen 18,72 Euro an). Man kann sich allerdings von der Rentenversicherungspflicht befreien lassen.Für eine geringfügige Beschäftigung ist es jedoch unschädlich, wenn die Geringfügigkeitsgrenze nur „gelegentlich und unvorhersehbar“ überschritten wird. Das bedeutet, maximal zwei Monate im Jahr dürfen überschritten werden. Darüber hinaus darf der Verdienst in dem Kalendermonat der Überschreitung maximal das Doppelte der Geringfügigkeitsgrenze (1.040 Euro) betragen.

Midijob

Das neue Gesetz erhöht auch die Verdienstgrenze im Übergangsbereich. Für die Verdienstgrenze wird der Mindestlohn mit 130 multipliziert, durch drei geteilt und auf volle Beträge aufgerundet (§ 8 SGB IV, „Gesetz zur Erhöhung des Schutzes durch den gesetzlichen Mindestlohn und zu Änderungen im Bereich der geringfügigen Beschäftigung“). Künftig liegt ein Midijob vor, wenn ein Arbeitnehmer regelmäßig im Monat über 520 Euro und maximal 1.600 Euro verdient.

Alle Arbeitnehmer, die zur Änderung in einem Arbeitsverhältnis mit einem Lohn bis 520 Euro im Monat sind, bleiben bis zum 31.12.2023 unter den alten Midijob-Bedingungen versicherungspflichtig in der Kranken-, Pflege- und Arbeitslosenversicherung.

Mindestlohn

Der gesetzliche Mindestlohn steigt um 14,8 % von 10,45 Euro auf 12 Euro! Hierauf haben (fast) alle Arbeitnehmer Anspruch – auch Minijobber und jobbende Rentner. Keinen Anspruch haben z. B. Auszubildende.

Kurzarbeitergeld: Erleichterter Zugang

verlängert Das Kabinett hat den erleichterten Zugang zum Kurzarbeitergeld verlängert. Die aktuell bestehenden Zugangserleichterungen für das Kurzarbeitergeld werden um drei Monate verlängert. Sie gelten nun über den 30.09. hinaus bis Ende 2022. Das hat das Kabinett am 14.09.2022 beschlossen.

Jahressteuergesetz 2022

Das Bundeskabinett hat am 14.09.2022 den Entwurf eines Jahressteuergesetzes 2022, eine Formulierungshilfe für einen Gesetzentwurf zur temporären Senkung des Umsatzsteuersatzes auf Gaslieferungen über das Erdgasnetz und einen Gesetzentwurf zu Änderungen im Energie- und Stromsteuergesetz- Spitzenausgleich beschlossen.

Inflationsausgleichsgesetz: Steuerliche Mehrbelastungen abfedern, Familien unterstützen

Das Bundeskabinett hat am 14.09.2022 einen Gesetzentwurf für ein Inflationsausgleichsgesetz zum Ausgleich inflationsbedingter Mehrbelastungen durch einen fairen Einkommensteuertarif sowie zur Anpassung weiterer steuerlicher Regelungen beschlossen. Das Gesetz beinhaltet insbesondere die folgenden Maßnahmen:

- Die Aktualisierung des Einkommensteuertarifs für die Jahre 2023 und 2024 durch den Ausgleich der Effekte der kalten Progression im Verlauf des Einkommensteuertarifs und die Anhebung des Grundfreibetrags entsprechend den voraussichtlichen Ergebnissen des 14. Existenzminimumberichts und des 5. Steuerprogressionsberichts. Gleichermaßen wird der Unterhaltshöchstbetrag angehoben, der an die Höhe des Grundfreibetrags angelehnt ist.

- Die Anhebung des Kinderfreibetrags für die Jahre 2023 und 2024 entsprechend dem voraussichtlichen Ergebnis des 14. Existenzminimumberichts, sowie die Anhebung des Kindergelds für das erste, zweite und dritte Kind auf einheitlich 237 Euro pro Monat zum 1. Januar 2023.

- Die nachträgliche Anhebung des Kinderfreibetrags und des Unterhaltshöchstbetrags für das Jahr 2022.

Drittes Entlastungspaket

Mit dem dritten Entlastungspaket wurden am 04.09.2022 zahlreiche Maßnahmen vorgestellt, die die Auswirkungen von Ukraine-Krise und Energieknappheit lindern sollen. Gemeinsam mit den beiden vorangegangenen Entlastungspaketen sind nun zahlreiche Maßnahmen zumindest in der Diskussion. Das dieser Mandanten-Monatsinformation beigefügte Mandanten-Info Merkblatt „Das Dritte Entlastungspaket und seine Vorgänger“ (Stand 06.09.2022) enthält eine Übersicht über den derzeitigen Diskussionsstand.

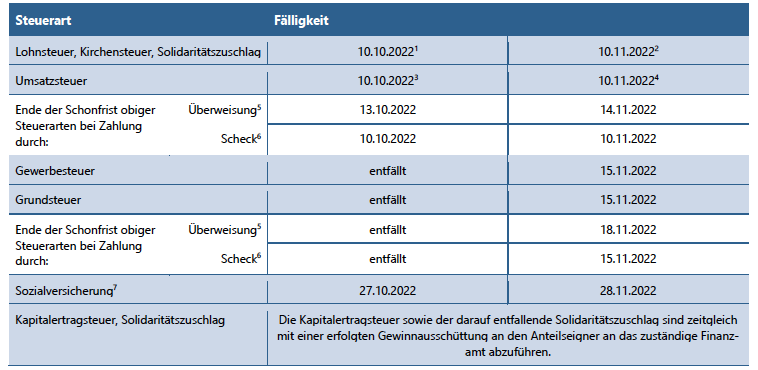

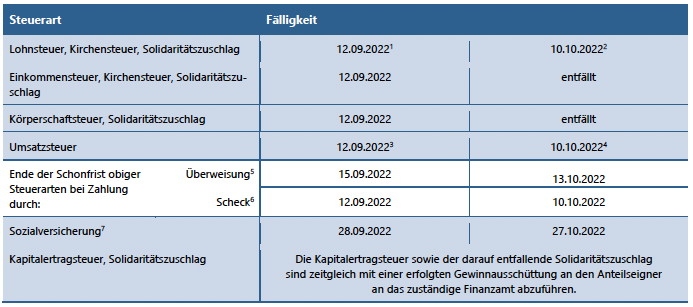

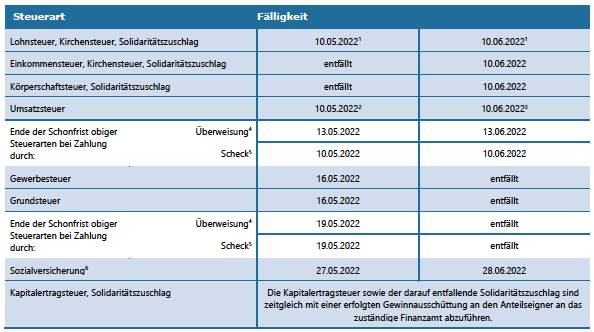

1 Für den abgelaufenen Monat, bei Vierteljahreszahlern für das vorangegangene Kalendervierteljahr.

2 Für den abgelaufenen Monat.

3 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern ohne Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

4 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern mit Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

5 Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

6 Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

7 Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig. Um Säumniszuschläge zu vermeiden, empfiehlt sich das Lastschriftverfahren. Bei allen Krankenkassen gilt ein einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen der jeweiligen Einzugsstelle bis spätestens zwei Arbeitstage vor Fälligkeit (d. h. am 25.10.2022/24.11.2022, jeweils 0 Uhr) vorliegen. Regionale Besonderheiten bzgl. der Fälligkeiten sind ggf. zu beachten. Wird die Lohnbuchführung durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.

Monatsinformationen September 2022

Kinderbetreuungskosten können nur von demjenigen abgezogen werden, der sie getragen hat. Das Finanzgericht Thüringen hat entschieden, dass dies auch dann gilt, wenn das Kind im paritätischen Wechselmodell von beiden Eltern betreut wird.

In einem weiteren Urteil hat das Finanzgericht Thüringen entschieden, dass der Sonderausgabenabzug für Kinderbetreuungskosten verfassungskonform ist. Insbesondere ist es verfassungsrechtlich nicht zu beanstanden, dass bei geschiedenen wie auch bei nicht verheirateten oder dauernd getrenntlebenden Eltern nur derjenige Elternteil zum Abzug berechtigt ist, der die Aufwendungen getragen hat und zu dessen Haushalt das Kind gehört.

Der Bundesfinanzhof entschied, dass die Inanspruchnahme des Sonderausgabenabzugs für eine zusätzliche Altersvorsorge im Wahlrecht des Steuerpflichtigen steht. Dieses Wahlrecht muss nicht zwingend durch Abgabe der „Anlage AV“ zur Einkommensteuererklärung ausgeübt werden, sondern kann auch formlos geltend gemacht werden.

Der Bundesfinanzhof hatte zudem bzgl. des Vorsteuerabzugs aus der Errichtung einer Photovoltaikanlage über die Zuordnung einer Photovoltaikanlage zum Unternehmensvermögen zu entscheiden.

Und weiter entschied der Bundesfinanzhof, dass ein Erbe nicht die Erbschaftsteuerbefreiung für ein Familienheim verliert, wenn ihm die eigene Nutzung des Familienheims aus gesundheitlichen Gründen unmöglich oder unzumutbar ist.

Haben Sie Fragen zu den Artikeln dieser Ausgabe der Monatsinformationen oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gerne.

Entlastungsbetrag für Alleinerziehende

Kinderbetreuungskosten können nur von demjenigen abgezogen werden, der sie getragen hat. Dies gilt auch dann, wenn das Kind im paritätischen Wechselmodell von beiden Eltern betreut wird. So entschied das Finanzgericht Thüringen.

Der Entlastungsbetrag für Alleinerziehende könne nicht zwischen mehreren Anspruchsberechtigten aufgeteilt werden. Wenn die Berechtigten hinsichtlich des Entlastungsbetrags keine Bestimmung untereinander treffen, stehe er demjenigen zu, an den das Kindergeld gezahlt werde.

Die alleinige Zuordnung des Entlastungsbetrags für Alleinerziehende lediglich zu einem Elternteil und die Unzulässigkeit einer Aufteilung verstoßen auch im Falle des Wechselmodells (bei annähernd gleichwertiger Haushaltsaufnahme des Kindes in beide Haushalte) nicht gegen das Gleichheitsgebot.

Sonderausgabenabzug für Kinderbetreuungskosten verfassungsmäßig

Der Sonderausgabenabzug für Kinderbetreuungskosten ist verfassungskonform. Insbesondere ist es verfassungsrechtlich nicht zu beanstanden, dass bei geschiedenen wie auch bei nicht verheirateten oder dauernd getrenntlebenden Eltern nur derjenige Elternteil zum Abzug berechtigt ist, der die Aufwendungen getragen hat und zu dessen Haushalt das Kind gehört. So entschied das Finanzgericht Thüringen.

Streitig war, ob das Erfordernis der „Haushaltszugehörigkeit” des Kindes im Sinne des Einkommensteuergesetzes (§ 10 Abs. 1 Nr. 5 EStG) verfassungsgemäß ist.

E-Ladesäulen steuermindernd geltend machen

Vermieter, die ihre Immobilie mit einer oder mehreren Ladestationen ausstatten, können die dafür angefallenen Kosten steuermindernd geltend machen. Steuerrechtlich werden nachgerüstete E-Ladesäulen als eigenständige Wirtschaftsgüter betrachtet.Die Kosten für die Nachrüstung der Ladesäule können Vermieter über die betriebsgewöhnliche Nutzungsdauer abschreiben. Dabei besteht ein gewisser Spielraum. Die Finanzverwaltung setzt bei „intelligenten Wandladestationen“ (sog. Wallboxen oder Wall Connectoren) eine betriebsgewöhnliche Nutzungsdauer von sechs bis zehn Jahren an. Über diesen Zeitraum hinweg können Vermieter die Anschaffungsund Installationskosten, aber auch die eventuell notwendige Genehmigung durch den Netzbetreiber, komplett abschreiben. Es profitieren aber nicht nur Vermieter. Auch Steuerpflichtige, die an oder in der privaten Immobilie eine Ladeinfrastruktur nachrüsten, können die dafür anfallenden Kosten steuerlich geltend machen. Für die Installationskosten (ausschließlich Arbeitskosten) und eine in Rechnung gestellte Anfahrtspauschale des Elektrofachbetriebs kann eine Steuerermäßigung für Handwerkerleistungen in Höhe von 20 Prozent der Gesamtsumme, maximal aber 1.200 Euro im Jahr, geltend gemacht werden.

Hinweis

Wie WELT in einem Artikel am 13.08.2022 ausführt, können sich die Kunden von Tesla Motors nicht darauf verlassen, dass ihnen die exakte Strommenge abgerechnet wird, da die Ladesäulen gegen das deutsche Eichrecht verstoßen. Bemerkenswert ist dabei, dass sich der Gesetzgeber dabei kulant zeigt. Der gesetzeswidrige Betrieb werde „nicht behindert und nicht sanktioniert“.

Nachträgliche Geltendmachung des Wahlrechts auf einen Sonderausgabenabzug nach § 10a EStG

Der Bundesfinanzhof entschied, dass die Inanspruchnahme des Sonderausgabenabzugs für eine zusätzliche Altersvorsorge (§ 10a EStG) im Wahlrecht des Steuerpflichtigen steht. Dieses Wahlrecht müsse nicht zwingend durch Abgabe der „Anlage AV“ zur Einkommensteuererklärung ausgeübt werden, sondern kann auch formlos geltend gemacht werden.

Verluste aus sog. Unlimited Turbo Bull- Zertifikaten voll abziehbar

Der Bundesfinanzhof entschied, dass der Verlust aus dem fallenden Kurs von Knock-out-Produkten in Form von Unlimited Turbo Bull-Zertifikaten steuerlich voll abziehbar ist und nicht dem Ausgleichs- und Abzugsverbot für Termingeschäfte unterfällt. Verluste aus Termingeschäften unterliegen grundsätzlich einemAusgleichs- und Abzugsverbot, d. h. sie können nur sehr eingeschränkt mit Gewinnen aus eben solchen Geschäften verrechnet werden, sie mindern aber im Übrigen nicht die Bemessungsgrundlage der Körperschaft- oder der Einkommensteuer. Aus Sicht des Gesetzgebers ist es gerechtfertigt, für besonders riskante Geschäfte derartige Beschränkungen vorzusehen.

Die Klägerin, eine GmbH, hatte von einer Bank ausgegebene Unlimited Turbo Bull-Zertifikate erworben. Als sog. Knock-out-Zertifikate zeichneten sie sich durch die Möglichkeit aus, mit relativ geringem Kapitaleinsatz überproportional an der Wertentwicklung des zugrunde liegenden Basiswerts zu partizipieren. Erreichte oder durchbrach der Basiswert jedoch eine bestimmte Kursschwelle, dann verfielen die Zertifikate nahezu wertlos. Bedingt durch ein Absinken des jeweiligen Indexstandes fiel der Wert der von der Klägerin erworbenen Zertifikate, wodurch diese einen erheblichen Verlust realisierte. Das Finanzamt vertrat die Auffassung, dass die Zertifikatsverluste dem Ausgleichs- und Abzugsverbot unterliegen.

Der Bundesfinanzhof gab jedoch der Klägerin Recht. Bei Knock-out-Produkten in Form von Zertifikaten handele es sich aber um gewöhnliche Schuldverschreibungen, die im Streitfall Zug um Zug gegen Bezahlung übertragen worden seien; an dem für ein Termingeschäft typischen Hinausschieben des Erfüllungszeitpunkts habe es gefehlt.

Vorsteuerabzug für ein Büro in einem ansonsten nicht unternehmerisch genutzten Gebäude

Der Bundesfinanzhof hat zum Vorsteuerabzug für ein Büro in einem ansonsten nicht unternehmerisch genutzten Gebäude entschieden, ob die Kennzeichnung eines Raumes in einer Bauzeichnung mit dem Wort „Arbeiten“ ein ausreichendes Indiz für die Zuordnungsentscheidung zum Unternehmen ist und ob die Zuordnungsentscheidung dem zuständigen Finanzamt bis zur gesetzlichen Abgabefrist der betreffenden Steuererklärung mitgeteilt werden muss. Für eine Zuordnung zum Unternehmen könne bei Gebäuden die Bezeichnung eines Zimmers als Arbeitszimmer in Bauantragsunterlagen jedenfalls dann sprechen, wenn dies durch weitere objektive Anhaltspunkte untermauert werde. So sei es z. B. dann, wenn der Unternehmer für seinen Gerüstbaubetrieb einen Büroraum benötige, er bereits in der Vergangenheitkein externes Büro, sondern einen Raum seiner Wohnung für sein Unternehmen verwendet habe, und er beabsichtige, dies in dem von ihm neu errichteten Gebäude so beizubehalten. Für die Dokumentation der Zuordnung sei keine fristgebundene Mitteilung an die Finanzbehörde erforderlich. Wenn innerhalb der Dokumentationsfrist nach außen hin objektiv erkennbare Anhaltspunkte für eine Zuordnung vorlägen, könnten diese der Finanzbehörde auch noch nach Ablauf der Frist mitgeteilt werden.

Bei Erwerb einer gemischt genutzten Photovoltaikanlage volle Zuordnung zum Unternehmen durch Abschluss eines Einspeisevertrags

Der Bundesfinanzhof hatte bzgl. des Vorsteuerabzugs aus der Errichtung einer Photovoltaikanlage über die Zuordnung einer Photovoltaikanlage zum Unternehmensvermögen zu entscheiden. Die Tatsache, dass im Lauf des Jahres, in dem eine Photovoltaikanlage erworben wurde, ein Vertrag mit dem Recht zum Weiterverkauf des gesamten von der Anlage erzeugten Stroms zuzüglich Umsatzsteuer abgeschlossen wurde, sei hier ein Indiz dafür, dass der Steuerpflichtige die Photovoltaikanlage dem Unternehmen voll zugeordnet habe. Für die Dokumentation der Zuordnung sei keine fristgebundene Mitteilung an die Finanzbehörde erforderlich. Lägen innerhalb der Dokumentationsfrist nach außen hin objektiv erkennbare Anhaltspunkte für eine Zuordnung vor, könnten diese der Finanzbehörde auch noch nach Ablauf der Frist mitgeteilt werden.

Erbschaftsteuerbefreiung für ein Familienheim trotz Auszug

Ein Erbe verliert nicht die Erbschaftsteuerbefreiung für ein Familienheim, wenn ihm die eigene Nutzung des Familienheims aus gesundheitlichen Gründen unmöglich oder unzumutbar ist. So entschied der Bundesfinanzhof.

Der Bundesfinanzhof hat das erstinstanzliche Urteil aufgehoben und die Sache an das Finanzgericht zurückverwiesen. Grundsätzlich setze die Steuerbefreiung voraus, dass der Erbe für zehn Jahre das geerbte Familienheim selbst nutze, es sei denn, er sei aus „zwingenden Gründen“ daran gehindert. „Zwingend“ erfasse nicht nur den Fall der Unmöglichkeit, sondernauch die Unzumutbarkeit der Selbstnutzung des Familienheims. Reine Zweckmäßigkeitserwägungen, wie etwa die Unwirtschaftlichkeit einer Sanierung, genügten zwar nicht. Anders liege es, wenn der Erbe aus gesundheitlichen Gründen für eine Fortnutzung des Familienheims so erheblicher Unterstützung bedürfe, dass nicht mehr von einer selbstständigen Haushaltsführung zu sprechen sei. Das Finanzgericht habe hier deshalb unter Mitwirkung der Klägerin das Ausmaß ihrer gesundheitlichen Beeinträchtigungen zu prüfen.

Schenkungen beim Ausscheiden aus einer Gesellschaft bei zu geringer Abfindung

In vielen Gesellschaftsverträgen von Personen- und Kapitalgesellschaften finden sich Regelungen, die das zwangsweise Ausscheiden von Gesellschaftern zum Inhalt haben. Insbesondere bei Familiengesellschaften ist das Eintreten eines nicht zur Familie gehörenden Erben oder Vermächtnisnehmers im Todesfall eines Gesellschafters häufig ausgeschlossen. Dieser Erbe/Vermächtnisnehmer erhält dann i. d. R. eine Abfindung. Damit die Kapitalbasis der Gesellschaft oder die Liquidität nicht übermäßig verringert wird, ist in diesen Fällen die durch die Gesellschaft zu erbringende Abfindung vielfach an den Buchwert des Kapitalkontos oder einen anderen Maßstab geknüpft, der die Abfindung unter dem tatsächlichen Wert des Anteils hält.

In diesen Fällen kommt § 7 Abs. 7 ErbStG zur Anwendung, der für die verbleibenden Gesellschafter eine Schenkung fingiert. Der Wert der Schenkung besteht dann in der Differenz zwischen dem steuerlichen Wert des Gesellschaftsanteils nach § 12 ErbStG und der gezahlten Abfindung. Der steuerliche Wert ist der gemeine Wert gem. § 11 Abs. 2 und 3 BewG. Zunächst sieht diese Vorschrift eine Bewertung anhand von Verkäufen an fremde Dritte vor. Dies dürfte aber bei diesen Gesellschaften kaum vorkommen, da ja Fremde gerade ausgeschlossen werden sollen. Daher findet zur Wertermittlung das vereinfachte Ertragswertverfahren gem. §§ 199 bis 203 BewG Anwendung. Nach diesem Verfahren wird der durchschnittliche Jahresertrag – abgeleitet aus den vergangenen 3 Jahren – mit dem Faktor 13,75 multipliziert. Der auf diese Weise ermittelte Schenkungswert wird auf die verbleibenden Gesellschafter im Verhältnis ihrer Beteiligungen verteilt. Der sich hieraus nach Abzug der anteiligen Abfindung ergebende Betrag wird fiktiv vom Gesetz als Schenkung angenommen. Auf das subjektive Bewusstsein der Unentgeltlichkeit kommt es dabei nicht an.Es liegen dann eine Schenkung auf den Todesfall hinsichtlich der Abfindung und weitere Schenkungen gem. § 7 Abs. 7 ErbStG an die verbleibenden Gesellschafter vor. Diese Gesellschafter sind für ihren Vermögenszuwachs Schuldner der Schenkungsteuer, die Steuerklasse und Freibeträge richten sich nach dem Verwandtschaftsverhältnis zwischen ihnen und dem Erben/Vermächtnisnehmer. Letzterer haftet auch für die Schenkungsteuer. Die Begünstigten trifft die Pflicht zur Anzeige des Erwerbs gem. § 30 Abs. 2 ErbStG und nach Aufforderung durch das Finanzamt auch die Verpflichtung zur Abgabe einer Schenkungsteuererklärung. Leider kann weder für die Abfindung noch für die Werterhöhung der Anteile die Begünstigung der §§ 13a, 13b ErbStG für Betriebsvermögen in Anspruch genommen werden. Es fehlt für beide Schenkungen am Übergang des Betriebsvermögens.

Kosten für die Miete von Rauchwarnmeldern

Bei den Kosten für die Miete von Rauchwarnmeldern handelt es sich lt. Bundesgerichtshof nicht um sonstige Betriebskosten im Sinne der Betriebskostenverordnung, sondern – da sie den Kosten für den Erwerb von Rauchwarnmeldern gleichzusetzen sind – um betriebskostenrechtlich nicht umlagefähige Aufwendungen.

Hinweis

Dies ist künftig bei den Nebenkostenabrechnungen zu beachten. Positiv ist dabei anzumerken, dass die Gebühren für die Inspektion und die Funktionsanalyse der montierten Rauchwarnmelder weiterhin umgelegt werden können, da vom Urteil unberührt.

Änderung des Nachweisgesetzes

Zum 01.08.2022 sind Änderungen des Nachweisgesetzes, das Arbeitgeber verpflichtet, wesentliche Bedingungen des Arbeitsvertrages schriftlich niederzulegen, die Niederschrift zu unterzeichnen und dem Arbeitnehmer auszuhändigen, sowie weiterer Gesetze, unter anderem des Arbeitnehmerüberlassungsgesetzes oder des Teilzeit- und Befristungsgesetzes in Kraft getreten. So werden in § 2 NachwG bestehende Nachweispflichten etwa in Bezug auf das Enddatum einer vereinbarten Befristung, den Arbeitsort, die Kündigung und die Vergütungszusammensetzung ergänzt sowie neue Informationspflichten in Bezugauf die Probezeit, den Umfang des Fortbildungsanspruchs, Überstunden, Abrufarbeit und die Identität des Versorgungsträgers im Falle der betrieblichen Altersversorgung über einen solchen eingeführt. Der Verstoß gegen die Nachweispflichten kann nach § 4 NachwG als Ordnungswidrigkeit mit einer Geldbuße von bis zu 2.000 Euro geahndet werden.

Hinweis

Der Nachweis muss (papier-)schriftlich erfolgen. Die elektronische Form ist ausgeschlossen. Selbst wenn der Arbeitgeber die wesentlichen Arbeitsbedingungen mit einer elektronischen Signatur statt in Schriftform niederlegt, droht dem Arbeitgeber nach dem Wortlaut des Nachweisgesetzes ein Bußgeld.

Künstlersozialabgabe soll 2023 bei 5,0 Prozent

liegen Das Bundesministerium für Arbeit und Soziales -hat die Ressort- und Verbändebeteiligung zur Künstlersozialabgabe- Verordnung 2023 eingeleitet. Nach der neuen Verordnung wird der Abgabesatz zur Künstlersozialversicherung im Jahr 2023 auf 5,0 Prozent angehoben. Der Künstlersozialabgabesatz lag seit 2018 – auch während der schwierigen Phase der Corona- Pandemie – unverändert bei 4,2 Prozent.

Eckpunkte für ein Inflationsausgleichsgesetz

Bundesfinanzminister Christian Lindner hat am 10.08.2022 die Eckpunkte für ein Inflationsausgleichsgesetz vorgestellt. Damit sollen inflationsbedingte steuerliche Mehrbelastungen ausgeglichen werden, indem die Steuerlast an die Inflation angepasst wird. Geplante Anpassungen

Höherer Grundfreibetrag: Zum 01.01.2023 ist eine Anhebung um 285 Euro auf 10.632 Euro vorgesehen. Für 2024 ist eine weitere Anhebung um 300 Euro auf 10.932 Euro vorgeschlagen.

Kalte Progression ausgleichen: Die sog. Tarifeckwerte werden entsprechend der erwarteten Inflation nach rechts verschoben. Das heißt, der Spitzensteuersatz soll 2023 bei 61.972 statt bisher 58.597 Euro greifen, 2024 soll er ab 63.515 Euro beginnen.

Unterstützung von Familien: Der Kinderfreibetrag soll schrittweise für jeden Elternteil von 2022 bis 2024 um insgesamt 264 Euro erhöht werden, bis er zum 01.01.2024 bei 2.994 Euro liegt.

Anhebung des Unterhaltshöchstbetrags: Der Unterhaltshöchstbetrag für 2022 wird von 9.984 Euro auf 10.347 Euro angehoben. So können mehr Kosten, die etwa für Berufsausbildung oder Unterhalt für eine unterhaltsberechtigte Person anfallen, steuerlich geltend gemacht werden. Zukünftige Anpassungen werden automatisiert.

Auszahlung der Energiepreispauschale im September

Im September erhalten einkommensteuerpflichtige Erwerbstätige eine einmalige Energiepreispauschale von 300 Euro. Die Auszahlung erfolgt über die Lohnabrechnung des Arbeitgebers. Bei Selbstständigen wird dies über die Anpassung der Einkommensteuervorauszahlung für das III. Quartal 2022 realisiert. Arbeitnehmer, deren Beschäftigungsverhältnis nur früher oder später im Jahr bestand, können die Energiepreispauschale im Rahmen ihrer Einkommensteuererklärungen für das Jahr 2022 geltend machen. Dies gilt auch, wenn der Arbeitslohn pauschalversteuert ausgezahlt wird oder wurde. Das Bundesfinanzministerium hat am 20.07.2022 seine FAQs zur Energiepreispauschale (EPP) aktualisiert. Die für die betriebliche Praxis wichtigsten Fragen zur Auszahlung der Energiepreispauschale an Arbeitnehmer beantwortet das BMF anhand von 27 Einzelpunkten unter Punkt VI. der FAQ-Liste.

Gasumlage ab Oktober steht fest

Importeure müssen wegen der Drosselung russischer Lieferungen kurzfristig und zu hohen Preisen Ersatz beschaffen. Zweck dieser Umlage ist, diese Unternehmen zu unterstützen, damit die Wärme- und Energieversorgung in der kommenden Kälteperiode gesichert ist. Von Oktober an wird eine befristete Gas- Sicherungsumlage erhoben, die zu Beginn des Umlagezeitraums (ab 01.10.2022 bis 01.04.2024) bei 2,4 Cent liegt. Um die Energiekosten mindestens teilweise zu dämpfen, soll die befristete Umlage durch weitere, zielgenaue Entlastungen für die Bürger und eine Verlängerung der Hilfsprogramme für die Wirtschaft flankiert werden. Die von der Bundesregierung gewünschte Ausnahme von der Mehrwertsteuer für die geplante Gasumlage hat die EU-Kommission ausgeschlossen. Jetzt will die Bundesregierung selbst die Mehrwertsteuer auf Gas von 19 % auf 7 % absenken, solange die Gasumlage erhoben wird.

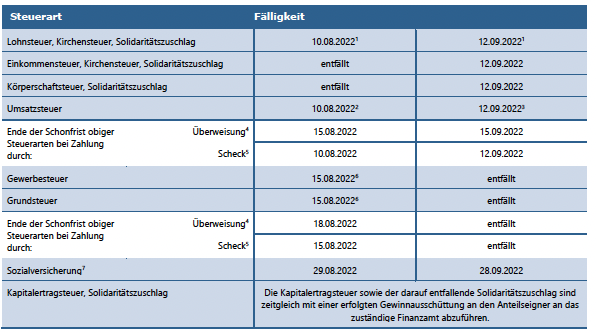

1 Für den abgelaufenen Monat.

2 Für den abgelaufenen Monat, bei Vierteljahreszahlern für das vorangegangene Kalendervierteljahr.

3 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat.

4 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern ohne Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

5 Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

6 Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

7 Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig. Um Säumniszuschläge zu vermeiden, empfiehlt sich das Lastschriftverfahren. Bei allen Krankenkassen gilt ein einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen der jeweiligen Einzugsstelle bis spätestens zwei Arbeitstage vor Fälligkeit (d. h. am 26.09.2022/25.10.2022, jeweils 0 Uhr) vorliegen. Regionale Besonderheiten bzgl. der Fälligkeiten sind ggf. zu beachten. Wird die Lohnbuchführung durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.

Monatsinformationen August 2022

der Bundesfinanzhof hat in seinem Ablehnungsbeschluss vom 29.03.2022 gegen eine Nichtzulassungsbeschwerde seine Rechtsprechung insoweit konkretisiert, dass die Einkünfteerzielungsabsicht in Form der Überschusserzielungsabsicht als das subjektive Tatbestandsmerkmal bei Einkünften aus Vermietung und Verpachtung angesehen wird.

Nach einer weiteren Entscheidung des Bundesfinanzhofs setzen sog. regel- mäßig wiederkehrende Einnahmen und Ausgaben voraus, dass sie kurze Zeit vor Beginn bzw. kurze Zeit nach Ende des Kalenderjahres ihrer wirtschaft- lichen Zugehörigkeit nicht nur gezahlt, sondern auch fällig geworden sind.

Seit Beginn der Corona-Pandemie kann für das häusliche Arbeitszimmer auch eine andere Abzugsregelung mit Pauschalbeträgen geltend gemacht werden. Dabei besteht nicht die Voraussetzung, dass kein anderer Arbeits- platz zur Verfügung steht. Wegen der Verhinderung der Ansteckungsgefahr an Corona kann der Arbeitgeber die sog. Homeoffice-Pflicht anordnen bzw. sie selbst in Anspruch nehmen.

Zudem entschied das Finanzgericht Münster, dass ein Vorsteuerabzug aus von der Steuerfahndung festgestellten Schwarzeinkäufen nicht möglich ist, wenn keine entsprechenden Rechnungen vorliegen.

Haben Sie Fragen zu den Artikeln dieser Ausgabe der Monatsinformationen oder zu anderen Themen? Bitte sprechen Sie uns an.

Einkünfteerzielungsabsicht bei Vermietung

Der Bundesfinanzhof hat in seinem Ablehnungsbeschluss vom 29.03.2022 gegen eine Nichtzulassungsbeschwerde seine Rechtsprechung konkretisiert, dass die Einkünfteerzielungsabsicht in Form der Überschusserzielungsabsicht als das subjektive Tatbe- standsmerkmal bei Einkünften aus Vermietung und Verpachtung angesehen wird.

Die Einkünfteerzielungsabsicht in Form der Überschusserzielungsabsicht sei als subjektives Tatbestandsmerkmal einkunftsartspezifisch und bereichs- spezifisch ausgestaltet, während die Einkünfteerzielungsabsicht in ihrer spezifischen Form der Gewinn- erzielungsabsicht gem. dem Einkommensteuergesetz eine andere Zielrichtung (Steuerbarkeit der Vermögensebene) als die Überschusserzielungsabsicht habe. Ferner sei bei einer auf Dauer angelegten, auf Wohnimmobilien bezogenen Vermietungstätigkeit typisierend vom Vorzielungsabsicht auszugehen.

Hinweis

Zur Abgrenzung der dauerhaften Vermietung von Liebhaberei ist es notwendig, dass die Absicht besteht, einen Überschuss der Einnahmen über die Ausgaben auf die Dauer der Nutzung der Einkunftsquelle zu erzielen.

Ob der Vermieter/Steuerpflichtige tatsächlich einen Totalüberschuss erziele, sei unerheblich, denn zu einer dies überprüfenden Prognose komme es nicht.

Hinweis

Die Einkünfteerzielungsabsicht in Form der Überschusserzielungsabsicht ist in der Regel stets objektbezogen zu prüfen. Die Prüfung kann zu jeder Zeit (vorher, während oder nach einer Vermietungsphase) anstehen.

Demgegenüber gelte bei Immobilien, die nicht Wohnzwecken dienen (Gewerbeimmobilien), die Typisierung der Einkünfteerzielungsabsicht nicht. Hier müsse im Einzelfall geprüft werden, ob der Steuerpflichtige beabsichtigt habe, auf die voraussichtliche Dauer der Nutzung einen Überschuss der Einnahmen über die Werbungskosten zu erzielen. Der Steuerpflichtige habe insoweit das Vorliegen der Einkünfteerzielungsabsicht darzulegen und ggf. zu beweisen. Weitergehende subjektive Elemente, wie etwa die Motivlagedes Steuerpflichtigen bei der Hinnahme von (vorübergehenden) Werbungskostenüberschüssen, seien nicht Bestandteil der einkunftsart- und bereichsspezifisch ausgestalteten Einkünfteerzielungsabsicht bei den Einkünften aus Vermietung und Verpachtung.

Fälligkeitserfordernis bei der Zehn-Tages-Regelung

Im Streitfall ermittelte der Kläger seinen gewerblichen Gewinn durch eine Einnahmen-Überschuss-Rechnung. Die Umsatzsteuer für die Monate Mai bis Juli 2017 zahlte er verspätet (erst am 09.01.2018), machte die Zahlung dennoch als Betriebsausgabe für das Streitjahr 2017 geltend. Das beklagte Finanzamt gewährte den Abzug nicht. Es meinte, es lägen keine regelmäßig wiederkehrenden Ausgaben im Sinne des Einkommensteuergesetzes vor, da die betroffene Umsatzsteuer nicht rund um die Jahreswende 2017/2018, sondern weitaus früher fällig geworden sei. Einspruch und Klage gegen den Einkommensteuer- und Gewerbesteuermessbescheid hatten keinen Erfolg. Der Bundesfinanzhof wies die Revision zurück. Zwar handele es sich bei Umsatzsteuerzahlungen um regelmäßig wiederkehrende Ausgaben. Des Weiteren habe der Kläger die dem Streitjahr 2017 wirtschaftlich zuzuordnende Umsatzsteuer auch innerhalb kurzer Zeit nach dem 31.12.2017 gezahlt. Hinzukommen müsse aber, dass die jeweilige Ausgabe auch kurze Zeit vor bzw. nach Ende des Jahres der wirtschaftlichen Zugehörigkeit fällig geworden sei.

Das häusliche Arbeitszimmer in Corona-Zeiten

Nach dem Einkommensteuergesetz sind grundsätzlich Kosten für ein Arbeitszimmer sowie die Kosten für dessen Ausstattung abzugsfähig, wenn dem Arbeitnehmer oder auch Unternehmer kein anderer Arbeitsplatz zur Verfügung steht. Dieses Arbeitszimmer muss dafür mit den notwendigen Möbeln/Einrichtungsgegenständen ausgestattet sein. Das müssen aber nicht nur Büromöbel sein, der Bundesfinanzhof hat auch ein Klavierstudio einer Musikpädagogin im häuslichen Einfamilienhaus als Arbeitszimmer anerkannt. Das gleiche gilt für den Arbeitsraum eines Schauspielers und Synchronsprechers. Die Nutzung muss aber ausschließlich oder fast ausschließlich beruflich erfolgen. Für ein nach diesen Grundsätzen anzuerkennendes Zimmer sind die abziehbaren Kosten auf jährlich 1.250 Euro begrenzt. Ein darüber hinausgehender Abzug ist nur möglich, wenn das Arbeitszimmer den Mittelpunkt der gesamten betrieblichen oder beruflichen Tätigkeit bildet. Wenn dies zutrifft, können sämtliche Aufwendungen ohne die Höchstgrenze Werbungskosten oder Betriebsausgaben sein. Nach der Rechtsprechung des Bundesfinanzhofs fallen aber sehr viele Angehörige von beratenden Berufen unter die Begrenzungsregel, weil vielfach deren wesentliche Tätigkeit am Ort des beauftragenden Unternehmens ausgeübt wird und damit dort der Mittelpunkt besteht. Seit Beginn der Corona-Pandemie kann aber auch eine andere Abzugsregelung mit Pauschalbeträgen geltend gemacht werden. Dabei besteht nicht die Voraussetzung, dass kein anderer Arbeitsplatz zur Verfügung steht. Wegen der Verhinderung der Ansteckungsgefahr an Corona kann der Arbeitgeber die sog. Homeoffice-Pflicht anordnen bzw. sie selbst in Anspruch nehmen. Der Gesetzgeber hat für die häusliche Tätigkeit eine Pauschale von 5 Euro pro Arbeitstag, höchstens 600 Euro p. a. eingeführt, die anstelle der nachgewiesenen Kosten in Anspruch genommen werden können. Für diese Kosten braucht kein separates Arbeitszimmer vorhanden sein. Diese Regelung gilt z. Zt. ab dem 01.01.2019 bis zum 31.12.2022. Bei Arbeitnehmern wird dieser Pauschalbetrag allerdings auf den Werbungskosten-Pauschbetrag angerechnet.

Die Folgen des „Abfärbens“ im Steuerrecht

Verschiedene Situationen und Zustände des realen Lebens können steuerliche Folgen herbeirufen. Dazu zählt z. B. das „Abfärben“, wenn verschiedene Gegenstände oder Menschen zu nahe beieinander stehen. Dies passiert im Ertragsteuerrecht dadurch, dass Wirtschaftsgüter (in der Regel Gebäude oder Grundstücke) einer Personengesellschaft an eine Kapitalgesellschaft mit oder ohne Miet-/Pachtzahlung zur Nutzung überlassen werden (die Gesellschaft wird Besitzgesellschaft). Die Kapitalgesellschaft wird als Betriebsgesellschaft bezeichnet. Die Personengesellschaft erzielt in diesen Fällen Einkünfte aus Vermietung und Verpachtung, die bei den Gesellschaftern der Einkommensteuer unterliegen. Wenn aber ein oder mehrere Gesellschafter dieser Personengesellschaft auch Gesellschafter der Kapitalgesellschaft sind und sie die Mehrheit der Stimmrechte der Kapitalgesellschaft haben, d. h. dadurch diese Gesellschaft beherrschen, dann werden die Vermietungseinkünfte bei der Personengesellschaft zu Einkünften aus Gewerbebetrieb umqualifiziertziert. Diese Konstellation wird im Steuerrecht als Betriebsaufspaltung bezeichnet. Sie geht auf eine Entscheidung des Großen Senats des Bundesfinanzhofs aus dem Jahr 1971 (Az. GrS 2/71) zurück. Aber nicht nur die Einkünfte aus der Vermietung an die beherrschte Kapitalgesellschaft sind davon betroffen, sondern alle Einkünfte, auch aus der Vermietung an fremde Mieter oder Zinseinkünfte bzw. Dividenden. Das ist dann die eingangs erwähnte „Abfärbung“. Diese Umqualifizierung der Einkünfte hat viele Folgewirkungen. Zunächst führt sie zur Gewerbesteuerpflicht des gesamten Gewinns bei der Personengesellschaft. Weiterhin sind auch sämtliche Verkäufe oder Entnahmen von Grundstücken oder sonstigem Vermögen aus der Personengesellschaft unabhängig vom Zeitpunkt der Anschaffung steuerpflichtig (die 10-Jahres- Frist gilt nicht!). Bei Überschreiten der Buchführungsgrenzen gem. § 141 AO muss der Gewinn durch Bilanzierung mittels einer kaufmännischen Buchführung ermittelt werden. Schließlich unterliegt die Personengesellschaft auch der steuerlichen Außenprüfung. Besonders unangenehm und teuer können die steuerlichen Folgen dann werden, wenn die Beherrschung und damit Betriebsaufspaltung ungeplant eintritt oder entfällt. Dies kann z. B. durch die Schenkung von Anteilen oder durch den Erbanfall von Todes wegen passieren. Fällt die Beherrschung weg, dann hat dies automatisch die Betriebsaufgabe der Personengesellschaft zur Folge. Die Bewertung des Vermögens der Gesellschaft erfolgt zum gemeinen Wert, sodass sämtliche stillen Reserven versteuert werden müssen, ohne dass den Gesellschaftern wie bei einer Veräußerung auch Liquidität zufließt. Durch die Begründung der Betriebsaufspaltung werden die Geschäftsanteile der Betriebsgesellschaft notwendiges Sonderbetriebsvermögen der entsprechenden Mitunternehmer. Kommt es zu einer ungewollten Beendigung, müssen die Anteile mit dem gemeinen Wert ins Privatvermögen überführt werden.

Hinweis

Es kann auch bei einem Steuerpflichtigen zu einer Betriebsaufspaltung kommen, wenn die Voraussetzungen vorliegen. Auch dann kommt es zur Umgliederung der Einkünfte.

Leistungen eines Museumsführers können umsatzsteuerbefreit sein

Der Kläger ist als Gästeführer in einem Museum tätig, das ausschließlich über Gruppenführungen begehbar ist. Auftraggeber des Klägers ist eine gemeinnützige Stiftung, die das Museum betreibt und steuerfreie Umsätze an die Museumsbesucher erbringt. Die zuständige Bezirksregierung hat dem Kläger bescheinigt, dass er als Museumsführer die gleichen kulturellen Aufgaben erfüllt wie vergleichbare Einrichtungen in öffentlich- rechtlicher Trägerschaft. Das Finanzamt ging davon aus, dass die Umsätze des Klägers trotzdem umsatzsteuerpflichtig seien. Der Bundesfinanzhof bestätigte, dass Umsätze der staatlichen Museen sowie „gleichartiger Einrichtungen“ anderer Unternehmer steuerfrei seien, wenn die zuständige Landesbehörde sowohl Museum als auch Museumsführer bescheinigt habe, dass sie die gleichen kulturellen Aufgaben wie die staatlichen Museen erfüllen. Steuerfrei seien die typischen Museumsleistungen, zu denen auch die Führung der Gäste gehöre. Das Museum, mit dem der Leistende seine Museumsleistung erbringe, dürfe auch das Museum einer dritten Person (hier: der Stiftung) sein. Allerdings sei auch klar, dass die Leistungen anderer selbstständiger Subunternehmer des Museums, die über keine entsprechende Bescheinigung verfügen, weil sie nicht selbst kulturelle Leistungen erbringen (z. B. Sicherheits-, Reinigungs- oder Hausmeisterdienst des Museums), nicht umsatzsteuerfrei sind.

Kein Vorsteuerabzug aus Schwarzeinkäufen möglich

Das Finanzgericht Münster entschied, dass ein Vorsteuerabzug aus von der Steuerfahndung festgestellten Schwarzeinkäufen nicht möglich ist, wenn keine entsprechenden Rechnungen vorliegen. Die Klägerin betrieb einen Kiosk. Bei einer bei einer Lieferantin durchgeführten Steuerfahndungsprüfung wurde festgestellt, dass diese der Klägerin die Möglichkeit eingeräumt hatte, Waren gegen Barzahlung ohne ordnungsgemäße Rechnung zu beziehen. Daraufhin führte eine bei der Klägerin durchgeführte Betriebsprüfung zu dem Ergebnis, dass sie Eingangsumsätze der Lieferantin und die entsprechenden Ausgangsumsätze nicht in ihrer Buchführung erfasst hatte. Das beklagte Finanzamt schätzte die Umsätze bei der Klägerin hinzu, gewährte aber mangels Rechnungen keinen Vorsteuerabzug auf die Schwarzeinkäufe.

Umsatzsteuer für bei Überlassung von elektronischen Zahlungskarten erhobenem Kartenpfand?

Fraglich war, ob ein sog. Kartenpfand für den Erwerb einer elektronischen Zahlungskarte eine steuerbare und steuerpflichtige Leistung darstellt oder ob es sich um eine nicht steuerbare Schadensersatzleistung handelt. Wenn die Qualifikation als Schadensersatz verneint werde, stelle die Überlassung der Zahlungskarte dann eine unselbstständige Nebenleistung zu dem (nicht steuerbaren) Tausch von Zahlungsmitteln dar bzw. handele es sich um eine Nebenleistung zu den steuerfreien Umsätzen von gesetzlichen Zahlungsmitteln oder den steuerfreien Umsätzen im Zahlungsverkehr?

Der Bundesfinanzhof entschied, dass es sich bei dem im Rahmen eines bargeldlosen Zahlungssystems für die Überlassung elektronischer Zahlungskarten in Stadien erhobenen Kartenpfand nicht um pauschalierten (durch die Kartenrückgabe auflösend bedingten) Schadensersatz handelt, sondern um eine steuerbare sonstige Leistung, die als Umsatz im Zahlungs- und Überweisungsverkehr steuerfrei ist, wenn der leistende Unternehmer selbst die Übertragung von Geldern vornimmt.

Freibeträge bei Zusammentreffen mehrerer Nacherbschaften

Haben mehrere Erblasser denselben Vorerben und nach dessen Tod denselben Nacherben eingesetzt, steht nach einem Urteil des Bundesfinanzhofs dem Nacherben auf Antrag für alle der Nacherbfolge unterliegenden Erbmassen insgesamt nur ein Freibetrag zu. Im Streitfall verstarben der Großvater und die Großmutter der Kläger. Die Großeltern hatten die Tante der Kläger als Vorerbin und auf deren Tod u. a. die Kläger als Nacherben eingesetzt. Im Jahr 2015 verstarb die Tante und wurde ihrerseits u. a. durch die Kläger als Miterben beerbt. Der Vater der Kläger war bereits vor der Vorerbin verstorben. In der Erbschaftsteuererklärung stellten die Kläger Anträge, der Versteuerung der Nacherbfälle ihr Verwandtschaftsverhältnis zu den Großeltern zugrunde zu legen. Das Finanzamt berücksichtigte in den Erbschaftsteuerbescheiden gegenüber den Klägern Freibeträge i. H. v. 400.000 Euro pro Erben.

Hinzurechnung der vertraglich auf gewerbetreibenden Mieter umgelegten Grundsteuer

Für Zwecke der Gewerbesteuer wird der Gewinn aus Gewerbebetrieb durch Hinzurechnungen und Kürzungen modifiziert. Hinzuzurechnen ist u. a. ein Achtel der Miet- und Pachtzinsen für die Benutzung der unbeweglichen Wirtschaftsgüter des Anlagevermögens, soweit die Aufwendungen bei der Ermittlung des Gewinns abgesetzt worden sind. Eine GmbH hatte von ihren Gesellschaftern ein Betriebsgebäude gemietet. Im Mietvertrag war vereinbart, dass die GmbH als Mieterin die Grundsteuer tragen sollte. Das Finanzamt vertrat die Ansicht, dass die auf die GmbH vertraglich umgelegte Grundsteuer zu der von ihr zu zahlenden Miete gehöre und deshalb gewerbesteuerrechtlich hinzuzurechnen sei. Das Finanzgericht sah das anders und gab der Klage statt. Der Bundesfinanzhof gab jedoch der Finanzbehörde Recht. Der vom Gesetz verwendete Begriff der Mietund Pachtzinsen sei wirtschaftlich zu verstehen. Dazu gehören auch vom Mieter getragene Aufwendungen, die nach dem gesetzestypischen Lastenverteilungssystem eigentlich vom Vermieter zu tragen wären, aber vertraglich vom Mieter übernommen werden. Ein derartiger Fall liege hier vor. Schuldner der Grundsteuer sei der Eigentümer, d. h. der Vermieter. Zivilrechtlich könne die Grundsteuer jedoch auf den Mieter überwälzt werden. Sie fließe damit in den Mietzins ein, der gewerbesteuerrechtlich zum Teil hinzuzurechnen sei. Die Hinzurechnung könne somit nicht dadurch reduziert werden, dass der Mieter Aufwendungen übernehme, die eigentlich vom Vermieter zu tragen wären und dieser im Gegenzug einen entsprechend geminderten Mietzins akzeptiere.

Hinzuschätzung nach Außenprüfung bei Einzelhandelsunternehmen

Das Niedersächsische Finanzgericht hat entschieden, dass bezüglich einer Hinzuschätzung keine Änderung erfolgt, wenn nur eine gewisse Wahrscheinlichkeit besteht, dass Betriebseinnahmen nicht erklärt wurden. Steuerbescheide sind aufzuheben oder zu ändern, soweit Tatsachen oder Beweismittel nachträglich bekannt werden, die zu einer höheren Steuer führen. Tatsachensachen im Sinne dieser Vorschrift sind alle Sachverhaltsbestandteile, die Merkmal oder Teilstück des gesetzlichen Steuertatbestandes sein können, also Zustände, Vorgänge, Beziehungen und Eigenschaften materieller oder immaterieller Art. Tatsachen sind die Merkmale, die den steuerlichen Tatbestand ausfüllen, weil sie unter den Tatbestand subsumiert die steuerliche Folge ergeben. Auch Hilfstatsachen, die einen Schluss auf das Vorliegen einer Haupttatsache, die Element des gesetzlichen Tatbestandes ist, könnten die Änderungsbefugnis der Finanzbehörde eröffnen. Hilfstatsachen dürften allerdings nur dann herangezogen werden, wenn sie einen sicheren Schluss auf das Vorliegen der Haupttatsache zulassen; bloße Vermutungen oder Wahrscheinlichkeiten reichten hierfür nicht aus. Aus dem „soweit“-Satz folgt weiterhin, dass eine Änderung der Besteuerungsgrundlagen nur in dem Umfang zulässig ist, in dem die nachträglich bekannt gewordene Tatsache ursächlich für eine höhere Steuerfestsetzung ist. Die Feststellungslast für die tatsächlichen Voraussetzungen trägt die Finanzbehörde. Die Finanzbehörde hat die Besteuerungsgrundlagen zu schätzen, soweit sie sie nicht ermitteln oder berechnen kann. Dabei sind alle Umstände zu berücksichtigen, die für die Schätzung von Bedeutung sind. Zu schätzen ist insbesondere dann, wenn der Steuerpflichtige Bücher oder Aufzeichnungen, die er nach den Steuergesetzen zu führen hat, nicht vorlegen kann, wenn die Buchführung oder die Aufzeichnungen der Besteuerung nicht nach § 158 AO zugrunde gelegt werden oder wenn tatsächliche Anhaltspunkte für die Unrichtigkeit oder Unvollständigkeit der vom Steuerpflichtigen gemachten Angaben zu steuerpflichtigen Einnahmen oder Betriebsvermögensmehrungen bestehen. Dabei ist bei Unternehmern mit Gewinnerermittlung durch Einnahme-Überschuss-Rechnung zum einen die umsatzsteuerrechtliche Verpflichtung zur Aufzeichnung der Betriebseinnahmen zu beachten, da sie auch unmittelbar für das Einkommensteuergesetz wirkt. Zum anderen sind die Vorschriften über die Ordnungsmäßigkeit der Kassenführung zu beachten.

Zwölf Euro Mindestlohn ab Oktober 2022

Mit dem Kabinettsbeschluss vom 23.02.2022 hat die Bundesregierung eine einmalige gesetzliche Erhöhung des Mindestlohnes auf zwölf Euro brutto die Stunde auf den Weg gebracht. Dieses zentrale Anliegen der Bundesregierung ist nun umgesetzt und tritt zum 01.10.2022 in Kraft.

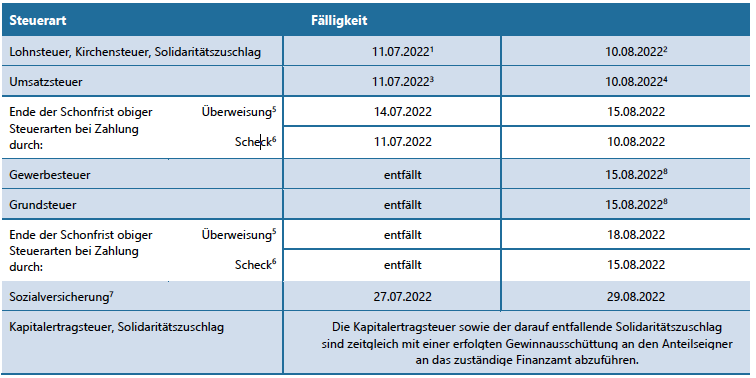

1 Für den abgelaufenen Monat.

2 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern mit Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

3 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat.

4 Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

5 Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

6 In den Bundesländern und Regionen, in denen der 15.08.2022 ein gesetzlicher Feiertag (Mariä Himmelfahrt) ist, wird die Steuer am 16.08.2022 fällig.

7 Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig. Um Säumniszuschläge zu vermeiden, empfiehlt sich das Lastschriftverfahren. Bei allen Krankenkassen gilt ein einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen der jeweiligen Einzugsstelle bis spätestens zwei Arbeitstage vor Fälligkeit (d. h. am 25.08.2022/26.09.2022, jeweils 0 Uhr) vorliegen. Regionale Besonderheiten bzgl. der Fälligkeiten sind ggf. zu beachten. Wird die Lohnbuchführung durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.

Monatsinformationen Juli 2022

Der Bundesrat hat am 10.06.2022 zahlreichen steuerrechtlichen Maßnahmen zur Bewältigung der Corona-Krise zugestimmt, die der Bundestag am 19.05. beschlossen hatte und die durch den Finanzausschuss in einigen wesentlichen Punkten verändert wurden. Mit dem Vierten Corona-Steuerhilfegesetz sollen erweiterte Abschreibungsmöglichkeiten für Firmen, die verlängerte Homeoffice-Pauschale für Arbeitnehmer bis Dezember 2022 und Vorschriften zur steuerfreien Auszahlung eines Pflege-Bonus in Kraft treten.

Das Finanzgericht Nürnberg entschied, dass eine Dachreparatur nicht im Zusammenhang mit dem Betrieb einer Photovoltaikanlage steht und daher keine Vorsteuerverrechnung stattfinden kann. Das Finanzgericht Niedersachsen entschied zur Umsatzsteuerpflicht bei Lieferungen von PV-Strom. Das Finanzgericht Münster versagt generell die Steuerfreiheit für Energielieferungen, die im Zusammenhang mit steuerfreien Wohnungsvermietungen erfolgen.

Die Nichtabführung einzubehaltender und anzumeldender Lohnsteuer zu den gesetzlichen Fälligkeitszeitpunkten begründet laut einem Urteil des Bundesfinanzhofs regelmäßig eine zumindest grob fahrlässige Verletzung der Pflichten des Geschäftsführers einer GmbH. Das gilt auch im Fall der nachträglichen Pauschalierung der Lohnsteuer.

Haben Sie Fragen zu den Artikeln dieser Ausgabe der Monatsinformationen oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gerne.

Bundesrat stimmt weiteren Corona-Steuerhilfen zu

Der Bundesrat hat am 10.06.2022 zahlreichen steuerrechtlichen Maßnahmen zur Bewältigung der Corona- Krise zugestimmt, die der Bundestag am 19.05. unter Berücksichtigung von Beschlussempfehlungen des Finanzausschusses, beschlossen hat. Das Vierte Corona- Steuerhilfegesetz wird nun über die Bundesregierung dem Bundespräsidenten zur Unterschrift zugeleitet und anschließend im Bundesgesetzblatt verkündet. In Kraft treten können dann die Verlängerung der Steuerbefreiung für Zuschüsse zum Kurzarbeitergeld bis Ende Juni 2022, die Verlängerung der Homeoffice- Pauschale bis zum 31.12.2022, die Verlängerung der degressiven AfA für bewegliche Wirtschaftsgüter um ein Jahr, der erweiterte Verlustrücktrag aus 2022 und 2023 mit dauerhaft zweijährigem Rücktragszeitraum, die Verlängerung der Reinvestitionsfristen nach § 6b EStG um ein Jahr sowie die Verlängerung der Investitionsfristen für steuerliche Investitionsabzugsbeträge nach § 7g EStG um ein Jahr.

Corona-Bonus bis zu 4.500 Euro

Ein besonderes Moment stellt die Zustimmung der Beschlussempfehlungen des Finanzausschusses für coronabedingte steuerfreie Sonderleistungen der Arbeitgeber bis zu 4.500 Euro dar. Es kommt nunmehr nicht mehr darauf an, dass die Zahlung des Bonus aufgrund bundes- oder landesrechtlicher Regelungen erfolgt: Auch freiwillige Leistungen des Arbeitgebers sind nun bis zur Höchstgrenze steuerfrei.

Das Gesetz weitet den begünstigten Personenkreis aus: Künftig gilt die Steuerfreiheit auch für Zahlungen an Beschäftigte in Einrichtungen für ambulantes Operieren, bestimmte Vorsorge- und Rehabilitationseinrichtungen, Dialyseeinrichtungen, Arzt- und Zahnarztpraxen sowie Rettungsdienste.

Längere Frist für Steuererklärung

Das Gesetz sieht – wie schon in den Vorjahren – verlängerte Abgabefristen vor, um sowohl Steuerberater als auch Bürger zu entlasten.

Abzinsungsgebot für Verbindlichkeiten

Das Abzinsungsgebot für Verbindlichkeiten (§ 6 Abs. 1 Nr. 3 EStG) entfällt für nach dem 31.12.2022 endende Wirtschaftsjahre. Auf Antrag ist die Gesetzesänderung rückwirkend anwendbar. Die Abzinsung für Rückstellungen mit 5,5 % bleibt dagegen unverändert.

Aufwendungen für ein Arbeitszimmer

Aufwendungen für ein Arbeitszimmer können nur als Werbungskosten (oder Betriebsausgaben) abzugsfähig sein, soweit der Steuerpflichtige sie selbst trägt (sog. Drittaufwand ist nicht abzugsfähig). Der Finanzsenat Bremen hat in einem Erlass vom 22.02.2022 die Verwaltungsauffassung zu verschiedenen Konstellationen bei Ehepartnern oder Partnern nichtehelicher Lebensgemeinschaften aufgezeigt:

Im Wesentlichen wird festgestellt, dass bei Immobilien im Miteigentum (Ehegatten, nichtehelicher Lebensgemeinschaften) zu unterscheiden ist zwischen a) grundstücksbezogenen Aufwendungen (z. B. AfA, Schuldzinsen, etc.) und b) nutzungsbezogenen Aufwendungen (z. B Reinigungskosten, etc.).

Aufwendungen zu a) sind nur anteilig gemäß der Miteigentumsquote abzugsfähig.

Aufwendungen zu b) sind voll abzugsfähig, soweit vom Steuerpflichtigen getragen. Das gilt auch, wenn die Bezahlung der nutzungsorientierten Aufwendungen von einem Gemeinschaftskonto der Ehegatten oder der Partner erfolgt.

Zum Werbungskostenabzug bei Beendigung von Mietverhältnissen wegen Eigenbedarfs

Wenn in einem vermieteten Mehrfamilienhaus zwei kleine Wohnungen zu einer großen vereinigt und zugleich durch Maßnahmen wie etwa Fußbodenerneuerung, Streichen von Decken und Wänden, Ersatz verrosteter Heizkörper und Erneuerung der Wasserhähne in einen zeitgemäßen bzw. ordnungsgemäßen Zustand versetzt werden, liegen insoweit keine Herstellungskosten, sondern sofort abzugsfähige Erhaltungsaufwendungen vor. Aufwendungen für das Vorhalten einer Mietwohnung seien laut Finanzgericht Sachsen- Anhalt Werbungskosten, wenn die Anmietung durch den Beruf bzw. durch die Erzielung steuerpflichtiger Einnahmen veranlasst sei, d. h., wenn sie hierzu in einem steuerrechtlich anzuerkennenden wirtschaftlichem Zusammenhang stehen. Ob ein solcher Zusammenhang bestehe, müsse im Wege einer wertenden Betrachtung aller Umstände des konkreten Einzelfalls festgestellt werden. Das gelte auch dann, wenn das Mietverhältnis wegen Eigenbedarfs gekündigt und die Wohnung anschließend an nahe Angehörige vermietet wird.

Berechnung des Grundlohns bei Bereitschaftsdiensten für Grenze von steuerfreien Zuschlägen

Das Niedersächsische Finanzgericht hat zur Berechnung der Bemessungsgrundlage für die Ermittlung der Grenze der steuerfreien Zuschläge für Sonntags-, Feiertags- oder Nachtarbeit (SFN-Zuschläge) Stellung genommen.

Wenn ein Bereitschaftsdienst am Arbeitsplatz abzuleisten ist, ist die gesamte Dauer des abgeleisteten Bereitschaftsdienstes als tatsächlich geleistete Arbeit zu werten, selbst wenn die Bereitschaftsdienstzeit aufgrund von zwischen den Vertragsparteien getroffenen Regelungen nicht vollumfänglich als Arbeitszeit bewertet wird.

Der Grundlohn bemisst sich in diesem Fall nach dem regulären, vertraglich vereinbarten – auf eine Stunde umgerechneten – Arbeitslohn und nicht nach dem geringeren Stundenlohn, der sich aus der Umrechnung des regulären Stundenlohns auf die tatsächlich als Arbeitszeit vergütete Bereitschaftsdienstzeit ergibt.

Der Zuschlag für die Zeit des Bereitschaftsdienstes sei nicht nach der anteilig für den Bereitschaftsdienst gezahlten Vergütung von 25 %, sondern nach dem vollen auf eine Stunde umgerechneten individuellen Tabellenentgelt zu berechnen, da die Beschäftigten dem Dienstherrn ihre Arbeitskraft während der Bereitschaftsdienstzeit am Arbeitsplatz zur Verfügung stellen und er diese dort im Bedarfsfall abrufen kann. Wenn der Arbeitnehmer seine Arbeitskraft am Arbeitsplatz zum Abruf bereitstelle, sei diese Bereitstellung ungeachtet der zwischen den Vertragsparteien getroffenen Regelungen zur Vergütung dieser Zeiten tatsächlich geleistete Arbeit.

Pauschalsteuersatz für Betriebsveranstaltungen, die nicht allen Betriebsangehörigen offenstehen, nicht anwendbar

Der Pauschalsteuersatz von 25 % für Betriebsveranstaltungen (§ 40 Abs. 2 Satz 1 Nr. 2 EStG) findet keine Anwendung auf Veranstaltungen, die nicht allen Betriebsangehörigen offenstehen (hier: Vorstands- bzw. Führungskräfte-Weihnachtsfeier). So entschied das Finanzgericht Köln.

Die Klägerin hat den Teilnehmern an der Vorstandsweihnachtsfeier und der Weihnachtsfeier für den Konzernführungskreis steuerbaren Arbeitslohn in Höhe der von ihr getätigten Aufwendungen zugewendet. Nach dem Einkommensteuergesetz gehören zu den Einkünften aus nichtselbstständiger Arbeit Zuwendungen des Arbeitgebers an seinen Arbeitnehmer und dessen Begleitpersonen anlässlich von Veranstaltungen auf betrieblicher Ebene mit gesellschaftlichem Charakter (Betriebsveranstaltung). Bei der Vorstandsweihnachtsfeier und der Weihnachtsfeier für den Konzernführungskreis handelt es sich um eine solche Veranstaltung. Von den Zuwendungen ist nicht ein Freibetrag abzuziehen, weil die Vorstandsweihnachtsfeier und die Weihnachtsfeier für den Konzernführungskreis nicht allen Angehörigen des Betriebs oder eines Betriebsteils offenstanden, sondern nur Vorständen bzw. Führungskräften. Die teilnehmenden Arbeitnehmer haben zu dem auf sie entfallenden Anteil der Aufwendungen der Klägerin Arbeitslohn erzielt.

Der Arbeitslohn wurde aber nicht im Sinne des Einkommensteuergesetzes aus Anlass einer Betriebsveranstaltung gezahlt. Dies gelte nach ständiger Rechtsprechung des Bundesfinanzhofs nur, wenn die Teilnahme allen Betriebsangehörigen offenstehe. Im Streitfall durften an der Veranstaltung aber nur Vorstandsmitglieder bzw. Führungskräfte teilnehmen.

Kosten für Mausoleum – Erbschaftsteuer kann gemindert werden

Der Erbe hatte, nachdem sein verstorbener Bruder in einem herkömmlichen Grab bestattet worden war, ein aufwändiges Mausoleum als zweite Grabstätte in Auftrag gegeben und die Kosten hierfür in seiner Erbschaftsteuererklärung geltend gemacht. Das Finanzamt und das Finanzgericht lehnten den Abzug ab.

Laut Bundesfinanzhof seien zwar grundsätzlich nur die Kosten für ein zeitlich zuerst errichtetes Grabdenkmal bei der Erbschaftsteuer abzugsfähig. Es könne aber auch Fälle geben, in denen aus verschiedenen Gründen der Verstorbene zunächst nur provisorisch in einer ersten Grabstätte und dann im Anschluss dauerhaft in einem Zweitgrab bestattet werde. Für das zweite Grabdenkmal seien dann Kosten in angemessener Höhe abzugsfähig. Was angemessen sei, bestimme sich im Einzelfall danach, wie der Erblasser gelebt habe und wieviel er hinterlassen habe. Außerdem sei zu berücksichtigen, welche Bräuche und religiösen Vorgaben in seinen Kreisen für eine würdige Bestattung üblich seien. In der Praxis sollte der Erbe diesbezüglich frühzeitig Nachweise sammeln und dem Finanzamt vorlegen. Wenn die Kosten im Einzelfall die Angemessenheit überschreiten, seien sie entsprechend zu kürzen und nur die angemessenen zu berücksichtigen.

Zur Stundung der Erbschaftsteuer

Maßgeblicher Zeitpunkt für die Beurteilung, ob der Steuerpflichtige die auf den Erwerb einer Wohnung entfallende Erbschaftsteuer nur durch deren Veräußerung aufbringen kann, ist nicht der – durch die begehrte Stundung hinausgeschobene – Zeitpunkt der Fälligkeit der Erbschaftsteuer, sondern der Zeitpunkt der Steuerentstehung. So entschied das Finanzgericht München.

Ein Anspruch auf Stundung der Erbschaftsteuer bestehe nicht, wenn zum Nachlass Geldmittel gehörten, die zur Tilgung der auf den Erwerb der Wohnung entfallenden Erbschaftsteuer ausgereicht hätten, jedoch anderweitig verwendet worden seien. Ein die Stundung ablehnender Verwaltungsakt erledige sich nicht durch die (teilweise) Tilgung der Steuerschuld, deren Stundung begehrt werde. Durch die teilweise Begleichung der Erbschaftsteuer habe sich das Klagebegehren daher hier nicht erledigt.

Zur Hinzurechnung von Stückzinsen eines Sachdarlehens

Wenn ein Unternehmen ein Sachdarlehen über festverzinsliche Anleihen erhält, die es nach Empfang veräußert und später zwecks Rückgabe zurückerwirbt, sind weder die beim Rückerwerb dem Veräußerer zu vergütenden Stückzinsen noch die im Zeitraum zwischen der Überlassung der Anleihen und deren Rückgabe an den Darlehensgeber aufgelaufenen Stückzinsen als Entgelte für Schulden hinzuzurechnen. Eine konkludente Abbedingung des § 101 BGB – die Zinsen der überlassenen Anleihen stehen der Verleiherin zu – begründet kein zusätzliches Entgelt für die Gewährung eines Wertpapierdarlehens. So der Bundesfinanzhof.

Die von der Klägerin beim Erwerb der zurückgegebenen Anleihen für die Stückzinsen aufgewendeten Beträge seien nicht hinzuzurechnen, weil sie nicht zu Betriebsausgaben geführt haben; sie seien auch keine „Entgelte“ für Schulden. Erwerbe ein Steuerpflichtiger – wie hier die Klägerin – Wertpapiere, um seine Verpflichtung zur Rückgabe von als Sachdarlehen erhaltenen Anleihen zu erfüllen, so habe er dem Veräußerer die seit dem letzten Zinszahlungstermin aufgelaufenen Stückzinsen zu vergüten. Die aufgrund des (Rück-)Erwerbs der Anleihen an den Veräußerer für die Stückzinsen gezahlten Beträge minderten den Gewinn der Klägerin jedoch nicht. Denn die Klägerin erhielt dafür – mit der erworbenen Anleihe – eine gleichwertige Zinsforderung, die als sonstiger Vermögensgegenstand zu aktivieren war; der Vorgang war mithin erfolgsneutral.

Zur gewerbesteuerlichen Hinzurechnung von Aufwendungen für Sponsoring

Aufwendungen für die Überlassung von Werbeflächen (im Streitfall u. a. Bande und Trikots) sowie für die Überlassung eines Vereinslogos für Werbezwecke unterliegen der gewerbesteuerlichen Hinzurechnung. So entschied das Niedersächsische Finanzgericht.

Der vorliegend zu beurteilende Sponsoringvertrag lasse sich den Leistungspflichten nach trennen und enthalte wesentliche Elemente eines Mietvertrages, soweit die GmbH der Klägerin Flächen (Bande, Pressekonferenzrückwand, Hallenboden) und Trikots sowie andere Bekleidungsstücke zumindest zeitweise überlasse, damit die Klägerin dort ihr Firmenlogo zu Werbezwecken präsentieren könne. Hinsichtlich dieser Leistungen stehe keine Werbeleistung im Vordergrund, die die GmbH gegenüber der Klägerin erbringen würde. Die GmbH selbst erbringe, auch mit den unstreitigen Leistungen, keine Werbeleistungen gegenüber der Klägerin. Die Einordnung der Sponsoringvereinbarung als einheitlicher Werbevertrag komme dementsprechend nicht in Betracht.

Auch die Entgelte für die Überlassung des Vereinslogos für Werbezwecke der Klägerin unterliegen der Hinzurechnung. Entgegen der Auffassung der Klägerin stehe auch in diesem Zusammenhang keine Werbeleistung der GmbH im Vordergrund. Zwar nutze die Klägerin das Vereinslogo im Rahmen ihrer Werbemaßnahmen, Gegenstand des Leistungsaustauschs mit der GmbH sei jedoch allein die Einräumung des Nutzungsrechts.

Zum Vorsteuerabzug für eine im Zusammenhang mit der Installation einer Photovoltaikanlage erfolgten Dachreparatur

Wer durch eine Solar-Anlage auf dem Dach Einnahmen erwirtschaftet, muss Umsatzsteuer ans Finanzamt abführen. Der Eigentümer der Anlage kann entsprechend aus den Kosten für die Anschaffung, den Betrieb und die Wartung aber auch Vorsteuern geltend machen und mit der Umsatzsteuer verrechnen. Der Vorsteuerabzug gilt jedoch nicht für alle Aufwendungen, die mit der Anlage in Verbindung stehen.

Das Finanzgericht Nürnberg entschied, dass eine Dachreparatur nicht im Zusammenhang mit dem Betrieb einer Photovoltaikanlage steht und daher keine Vorsteuerverrechnung stattfinden kann.

Ein Unternehmer hatte auf seinem privaten Wohnhaus eine Photovoltaikanlage installieren lassen. Dabei wurde das Dach beschädigt. Der Unternehmer ließ die Schäden von einem Dachdecker und Zimmerer reparieren. Er berücksichtigte die in den Rechnungen der Handwerker ausgewiesene Umsatzsteuer als Vorsteuerabzug in seinen Umsatzsteuervoranmeldungen für die Photovoltaikanlage. Das Finanzamt ging davon aus, dass der Kläger die Vorsteuer aus den Rechnungen des Dachdeckers und des Zimmerers nicht abziehen darf, weil er ihre Leistungen zu weniger als 10 % für sein Unternehmen nutzt.

Das Gericht gab dem Finanzamt Recht. Da der Unternehmer das Gebäude zu mehr als 90 % privat nutze, konnten nur 10 % der unternehmerischen Nutzung zugerechnet werden. Die Vorsteuer aus den Rechnungen könne dann nicht in vollem Umfang von dem Unternehmer abgesetzt werden.

Lieferung von Strom an Mieter

Die Lieferung von durch eine Photovoltaikanlage auf dem Miethaus mit Batterie-Speicher erzeugtem Strom an die Mieter hält das Finanzgericht Niedersachsen jedenfalls dann für steuerpflichtig, wenn darüber eine selbstständige, nicht mit dem Mietvertrag gekoppelte Vereinbarung besteht, der Stromverbrauch durch Zähler individuell abgerechnet wird und den Mietern die Möglichkeit offensteht, den Strom auch anderweitig zu beziehen.

Hinweis

Das Finanzgericht Münster hat entschieden, dass Energielieferungen, die im Zusammenhang mit steuerfreien Wohnungsvermietungen erfolgen, schlechthin umsatzsteuerpflichtige selbstständige Leistungen sind.

Zur Haftung für pauschalierte Lohnsteuer

Die Nichtabführung einzubehaltender und anzumeldender Lohnsteuer zu den gesetzlichen Fälligkeitszeitpunkten begründet regelmäßig eine zumindest grob fahrlässige Verletzung der Pflichten des Geschäftsführers einer GmbH. Das gilt auch im Fall der nachträglichen Pauschalierung der Lohnsteuer. So entschied der Bundesfinanzhof.

Bei der pauschalierten Lohnsteuer handele es sich nicht um eine Unternehmenssteuer eigener Art, sondern um die durch die Tatbestandsverwirklichung des Arbeitnehmers entstandene und vom Arbeitgeber lediglich übernommene Lohnsteuer.

Der in Haftung genommene Geschäftsführer müsse substanziiert darlegen und ggf. nachweisen, welche Schritte er zur Zahlung der Steuer am Fälligkeitstag eingeleitet hatte und dass und aus welchen Gründen sich deren Weiterverfolgung wegen der Haltung des vorläufigen Insolvenzverwalters als sinnlos darstellte. In der Krise der Gesellschaft träfen den Geschäftsführer erhöhte Pflichten. Deshalb könne sich ein Geschäftsführer nicht allein mit der Behauptung entlasten, er habe angenommen, der vorläufige Insolvenzverwalter werde seine Zustimmung zur Abgabentilgung verweigern. Im Regelfall sei vom Geschäftsführer zumindest eine entsprechend dokumentierte Anfrage an den vorläufigen Insolvenzverwalter zu erwarten. Nur in seltenen Ausnahmefällen könne darauf verzichtet werden, wenn nämlich konkrete und eindeutige objektive Anhaltspunkte für die Sinnlosigkeit einer solchen Anfrage bestehen. Ein hypothetischer Kausalverlauf könne keine Berücksichtigung finden.

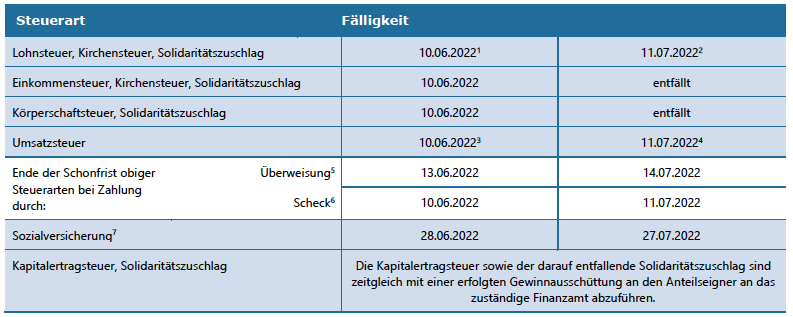

1 Für den abgelaufenen Monat, bei Vierteljahreszahlern für das abgelaufene Kalendervierteljahr.

2 Für den abgelaufenen Monat.

3 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern ohne Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

4 Für den abgelaufenen Monat, bei Dauerfristverlängerung für den vorletzten Monat, bei Vierteljahreszahlern mit Dauerfristverlängerung für das abgelaufene Kalendervierteljahr.

5 Umsatzsteuervoranmeldungen und Lohnsteueranmeldungen müssen grundsätzlich bis zum 10. des dem Anmeldungszeitraum folgenden Monats (auf elektronischem Weg) abgegeben werden. Fällt der 10. auf einen Samstag, Sonntag oder Feiertag, ist der nächste Werktag der Stichtag. Bei einer Säumnis der Zahlung bis zu drei Tagen werden keine Säumniszuschläge erhoben. Eine Überweisung muss so frühzeitig erfolgen, dass die Wertstellung auf dem Konto des Finanzamts am Tag der Fälligkeit erfolgt.

6 Bei Zahlung durch Scheck ist zu beachten, dass die Zahlung erst drei Tage nach Eingang des Schecks beim Finanzamt als erfolgt gilt. Es sollte stattdessen eine Einzugsermächtigung erteilt werden.

7 Die Sozialversicherungsbeiträge sind einheitlich am drittletzten Bankarbeitstag des laufenden Monats fällig. Um Säumniszuschläge zu vermeiden, empfiehlt sich das Lastschriftverfahren. Bei allen Krankenkassen gilt ein einheitlicher Abgabetermin für die Beitragsnachweise. Diese müssen der jeweiligen Einzugsstelle bis spätestens zwei Arbeitstage vor Fälligkeit (d. h. am 25.07.2022/25.08.2022, jeweils 0 Uhr) vorliegen. Regionale Besonderheiten bzgl. der Fälligkeiten sind ggf. zu beachten. Wird die Lohnbuchführung durch extern Beauftragte erledigt, sollten die Lohn- und Gehaltsdaten etwa zehn Tage vor dem Fälligkeitstermin an den Beauftragten übermittelt werden. Dies gilt insbesondere, wenn die Fälligkeit auf einen Montag oder auf einen Tag nach Feiertagen fällt.

8 In den Bundesländern und Regionen, in denen der 15.08.2022 ein gesetzlicher Feiertag (Mariä Himmelfahrt) ist, wird die Steuer am 16.08.2022 fällig.

Monatsinformationen Juni 2022

Der Bundesfinanzhof entschied, dass nachgezahlte Überstundenvergütungen, die für einen Zeitraum von mehr als zwölf Monaten veranlagungszeitraumübergreifend geleistet werden, mit einem ermäßigten Steuersatz zu besteuern sind.

Wer nach dem 01.01.2021 Computer, technische Ausstattung oder Software für Arbeit oder Studium angeschafft hat, kann die Kosten dafür nach einem aktuellen Schreiben des Bundesfinanzministeriums vom 22.02.2022 gleich im ersten Jahr in voller Höhe steuermindernd geltend machen.

Der Entlastungsbetrag für Alleinerziehende kann auch im Trennungsjahr zeitanteilig gewährt werden, wenn die Ehegatten nicht gemeinsam zur Einkommensteuer veranlagt werden. Zudem darf der jeweilige Ehegatte nicht in einer Haushaltsgemeinschaft mit einer anderen volljährigen Person leben. So entschied der Bundesfinanzhof.

Außerdem entschied der Bundesfinanzhof entgegen seiner bisherigen Rechtsprechung, dass Sportvereine sich gegenüber einer aus dem nationalen Recht folgenden Umsatzsteuerpflicht nicht auf eine allgemeine, aus der Mehrwertsteuersystemrichtlinie abgeleitete Steuerfreiheit berufen können. Die Entscheidung betrifft unmittelbar nur Leistungen, die Sportvereine gegen gesonderte Vergütung erbringen. Sie ist aber für die Umsatzbesteuerung im Sportbereich von grundsätzlicher Bedeutung.

Haben Sie Fragen zu den Artikeln dieser Ausgabe der Monatsinformationen oder zu anderen Themen? Bitte sprechen Sie uns an. Wir beraten Sie gerne.

Wegfall der Mitteilungsfiktion

Mit Wirkung zum 01.08.2021 ist die Meldefiktion weggefallen und das Transparenzregister zum Vollregister erstarkt. Dies hat zur Folge, dass zuvor entbehrliche Mitteilungen nun erforderlich werden. Als Erleichterung hat der Gesetzgeber für Vereinigungen, die bis zum 31.07.2021 von einer Mitteilungspflicht befreit waren, Übergangsfristen normiert.

Demnach müssen

- Aktiengesellschaften, SE und Kommanditgesellschaften auf Aktien bis spätestens 31.03.2022,